Globales Arbeiten im Digitalzeitalter: Wie Tax Rulings internationale Unternehmen vor Steuerrisiken schützen können

Präventive Maßnahmen im Steuerdschungel:

In Anbetracht der steuerrechtlichen Unsicherheiten, vor allem bei grenzüberschreitenden Aktivitäten, bieten verbindliche Auskünfte, bekannt als „Tax Rulings“, Unternehmen notwendige Klarheit. Diese sind insbesondere für typische Rechtsfragen und Problemstellungen im internationalen Kontext relevant:

- Lohnsteuerhaftung des wirtschaftlichen statt des zivilrechtlichen Arbeitgebers:

Ein inländisches Unternehmen kann steuerrechtlich wirtschaftlicher Arbeitgeber sein, selbst wenn der Mitarbeiter formal bei einem ausländischen Unternehmen angestellt ist. Dies zieht eine Lohnsteuerpflicht im Inland nach sich. Die Einordnung als wirtschaftlicher Arbeitgeber basiert auf der Integration des Arbeitnehmers ins inländische Unternehmen. Integration erfordert, dass das inländische Unternehmen Kontrolle über die Tätigkeiten des Arbeitnehmers ausübt, ihm Arbeitsmittel zur Verfügung stellt und die Verantwortung für die Arbeitsergebnisse übernimmt. Diese Einstufung kann nicht nur im Falle eines direkten Arbeitsvertrags vorliegen, sondern auch bei Dienstleistungsverträgen zwischen in- und ausländischen Unternehmen, wenn Mitarbeiter ins Inland entsandt werden. Ein Urteil des Finanzgerichts Münster (vom 24. März 2023 – 4 K 722/21 L) unterstreicht, dass das Finanzamt in vielen Fällen rasch eine wirtschaftliche Arbeitnehmerstellung unterstellt, selbst wenn klare Kriterien gegen eine solche Einordnung sprechen. Das Gericht entschied in diesem Fall deshalb gegen das Finanzamt.Rechtsfrage für Tax Ruling: Ist das Unternehmen, bei dem der Mitarbeiter faktisch tätig ist, als wirtschaftlicher Arbeitgeber zu beurteilen? - Lohnsteuerhaftung: Dry Income bei ausländischer Mitarbeiterbeteiligung mit negativer Liquidationspräferenz:

Ein Mitarbeiterbeteiligungsprogramm, das nach ausländischem, insbesondere US-Recht entworfen wurde, enthält eine Erlösnachrangregelung in Form einer negativen Liquidationspräferenz. Ziel ist es, den Anteil so zu entwerten, dass den Mitarbeitern Anteile gewährt werden können, ohne einen unmittelbaren, lohnsteuerpflichtigen geldwerten Vorteil zu erzeugen. Lohnsteuerhaftungsrisiken treten auf, wenn das inländische Finanzamt die Ausgestaltung dieser Regelung in der steuerlichen Bewertung aufgrund mangelnder Kenntnisse des ausländischen Rechts nicht anerkennt. Auch wenn das Finanzamt die Vergleichbarkeit der ausländischen Mitarbeiterbeteiligung korrekt in das deutsche Recht „übersetzt“ hat, ist die Anerkennung der negativen Liquidationspräferenz in steuerlicher Hinsicht nicht selbstverständlich. Dies ist überraschend, da ihre Funktion als Erlösnachrangvereinbarung klare Ähnlichkeiten zur disquotalen Gewinnverteilungsabrede hat. Gemäß der BFH-Entscheidung vom 16.11.2022 – X R 17/20 sind solche Gewinnverteilungsabreden bei der steuerlichen Bewertung zu berücksichtigen. Dies legt den Schluss nahe, dass Erlösnachrangvereinbarungen ebenfalls bewertungsrechtlich zu berücksichtigen sind.Rechtsfrage für Tax Ruling: Inwieweit führt die Gewährung der Mitarbeiterbeteiligung mit negativer Liquidationspräferenz zu einem lohnsteuerpflichtigen geldwerten Vorteil? - Doppelbesteuerungsrisiko: Betriebsstättenbegründung und Verrechnungspreise:

Wenn ein leitender Angestellter und seine Tätigkeit in Deutschland irrtümlich als essenziell für das ausländische Unternehmen eingeschätzt werden, kann dies zu unerwarteten Steuerforderungen führen. Das Risiko erhöht sich, wenn der Angestellter ständig in den Räumlichkeiten einer Tochtergesellschaft oder bei einem Kunden arbeitet. Ein aktuelles BFH-Urteil bestätigt letzteres für den Fall der Nutzung von Spinden und Schließfächern auf Flughafengelände durch Fachkräfte wie Flugzeugmechaniker, die zur Erbringung von Dienstleistung entsandt wurden (BFH, Urteil vom 7.6.2023 – I R 47/20). Genauso problematisch ist, wenn der Angestellte der Tochtergesellschaft als Vertreter der Muttergesellschaft agiert und gleichzeitig Verträge für sie abschließen kann, oder wenn er zwar als Geschäftsführer der Tochtergesellschaft eingesetzt ist, aber eine starke operative Verbindung zum Mutterunternehmen im Heimatland behält. In all diesen Fällen wird eine Betriebsstätte begründet. Folge ist u.a. das Erfordernis Aufwendungen und Erträgen zwischen der Betriebstätte und dem assoziierten ausländischen Unternehmen unter Anwendung fremdüblich aufzuteilen (Verrechnungspreise). Dies zieht umfangreiche Dokumentationspflichten nach sich und birgt das Risiko einer Doppelbesteuerung. Darüber hinaus kann die Einrichtung einer Betriebstätte auch signifikante Auswirkungen auf die internationale steuerrechtliche Situation von entsandten Arbeitnehmern haben.Rechtsfrage für Tax Ruling: Begründet die Tätigkeit des Mitarbeiters eine Betriebsstätte?

- Exit-Besteuerung- Verlagerung des Orts der Geschäftsleitung:Geschäftsführer beeinflussen maßgeblich die steuerliche Situation ihrer Gesellschaft. Die steuerliche Ansässigkeit einer Gesellschaft und damit die Besteuerung ihres weltweiten Einkommens wird durch den Ort der tatsächlichen Geschäftsleitung bestimmt – den Ort, an dem wesentliche Entscheidungen getroffen werden. Bei Geschäftsführern einer inländischen GmbH, die ihren Wohnsitz ins Ausland verlegt haben, könnte das Finanzamt annehmen, dass entsprechend des Orts der Geschäftsleitung ebenfalls ins Ausland verlagert wurde. Das kann in Deutschland im Zusammenspiel mit dem jeweiligen Doppelbesteuerungsabkommen zu erheblichen steuerlichen Nachteilen führen. Der Ort der tatsächlichen Geschäftsleitung ist dort, wo der entscheidende Geschäftswille gebildet wird. Üblicherweise ist dies der Ort, an dem bevollmächtigte Personen die laufende Geschäftsführung, insbesondere die Tagesgeschäfte und übliche Verwaltungsmaßnahmen, durchführen.

Rechtsfrage für Tax Ruling: Inwieweit ist die tatsächliche Geschäftsleitung in Deutschland verblieben?

Strategische Ansätze im Überblick:

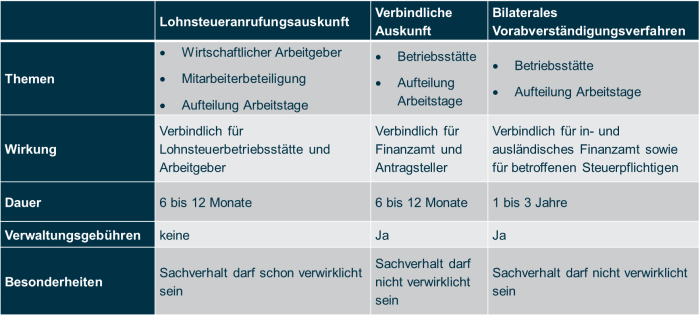

Um Rechtssicherheit bei Fragen, wie z.B. der Bestimmung des wirtschaftlichen Arbeitgebers, der Mitarbeiterbeteiligung, der Existenz einer Betriebsstätte oder der Lokalität der tatsächlichen Geschäftsleitung zu gewinnen, bieten sich für Unternehmen verschiedene Instrumente an: die Lohnsteueranrufungsauskunft, die verbindliche Auskunft und das bilaterale Vorabverständigungsverfahren:

Und wenn das Steuerrecht zuschlägt?

Dann gilt es, mit dem Finanzamt eine gemeinsame Lösung zu finden oder die eigenen Rechte mittels juristischer Instrumente durchzusetzen, d.h. eine einvernehmliche Klärung des Sachverhalts mit dem Finanzamt durch eine tatsächliche Verständigung herbeizuführen oder durch Einspruch und Klage gegen die Position des Finanzamts vorzugehen. Dabei hindert der Gebrauch von Rechtsmitteln nicht, parallel eine Einigung anzustreben. Eine tatsächliche Verständigung ist in allen Verfahrensphasen, von der Betriebsprüfung bis zum Klageverfahren, möglich.

Bei komplexeren Fragestellungen, etwa drohenden Doppelbesteuerungen, bietet das bilaterale Verständigungsverfahren ein geeigneten Lösungsansatz. Zudem ermöglicht das EU-Streitbeilegungsinstrument, traditionelle Hürden in Verständigungsverfahren zu überwinden.