Einspruchsstatistik 2022 und die Rolle der tatsächlichen Verständigung: Lohnt sich der Streit?

Soll Einspruch erhoben werden, wenn nach einer konfliktträchtigen Betriebsprüfung der Staat zur Kasse bittet? Ein aktueller Einblick in die Einspruchsstatistik von 2022 (vom 04.09.2023) des Bundesministeriums der Finanzen (BMF) gibt hierzu aufschlussreiche Antworten. Doch auch die hinter den Kulissen wirkenden Mechanismen, namentlich die „tatsächliche Verständigung“, verdienen eine genauere Betrachtung.

Viele Steuerpflichtige fragen sich: Lohnt es sich, gegen Steuerbescheide Einspruch zu erheben? Die frisch vom Bundesministerium der Finanzen (BMF) am 04.09.2023 veröffentlichte Einspruchsstatistik 2022 liefert dazu spannende Anhaltspunkte. Dies gibt Anlass, die Entwicklung der letzten sechs Jahre genauer zu betrachten und daraus einige wichtige Erkenntnisse abzuleiten.

Was sagen die Zahlen?

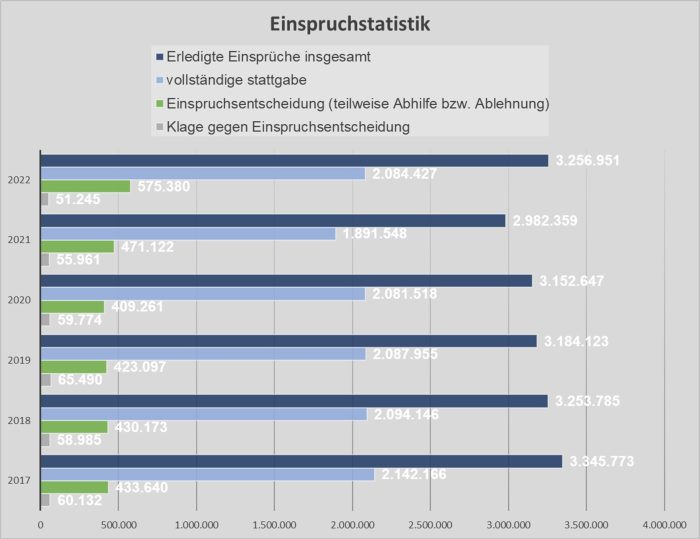

Im Zeitraum von 2017 bis 2022 blieb die Gesamtzahl der bearbeiteten Einsprüche relativ stabil. Interessant dabei: Rund 64,23% dieser Einsprüche wurden vollständig stattgegeben. Das bedeutet: in etwa zwei von drei Fällen waren die Steuerpflichtigen mit ihrem Anliegen erfolgreich.

Allerdings gibt es auch eine Kehrseite: Die Rate der teilweise oder gänzlich abgelehnten Einsprüche stieg leicht an. Lag diese 2017 noch bei 13%, stieg sie bis 2022 auf fast 18% an.

Quelle: Bundesministerium für Finanzen

Quelle: Bundesministerium für Finanzen

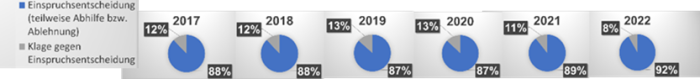

Für den Steuerpflichtigen bleibt dann noch der Klageweg. Insoweit zeigt die Statistik aber, dass die Bereitschaft zur Klageerhebung trotz einer wachsenden Zahl an „negativen“ Einspruchsentscheidungen, zurückgeht: Während 2017 noch bei etwa 13,9% dieser Entscheidungen Klage erhoben wurde, war es 2022 nur noch bei ca. 8,9% der Fall.

Quelle: Bundesministerium für Finanzen

Die Rolle der “tatsächlichen Verständigung”

Ein nicht zu unterschätzender Faktor dieses Phänomens ist die „tatsächlichen Verständigung“. Durch dieses Instrument können Finanzbehörden gemeinsam mit dem Steuerpflichtigen nicht nur während, sondern auch zeitlich nach einer konfliktbeladenen Betriebsprüfung, d.h. z.B. im Rahmen eines Einspruchsverfahrens einen Sachverhalt „durch Verhandlung“ verbindlich klären. Dies trägt dazu bei, potenzielle Konflikte und langwierige Verfahren zu vermeiden

Die Anwendung dieser Art von Verständigung ist v.a. für Fälle mit Schätzungs-, Bewertungs-, Beurteilungs- oder Beweiswürdigungsspielräumen relevant. Zu beachten ist, dass sie sich nur auf bereits abgeschlossene Sachverhalte bezieht und nicht auf zukünftige. Ausnahmen bilden hingegen sogenannte Dauersachverhalte, also Sachverhalte, die sich jedes Jahr aufs Neue wiederholen. In solchen Fällen kann auch ausnahmsweise eine zukunftsgerichtete Verständigung erzielt werden.

Tatsächliche Verständigung bei grenzüberschreitenden Sachverhalten?

Bei grenzüberschreitenden Sachverhalten kommt die tatsächliche Verständigung jedoch an ihre Grenzen und es stellen sich spezifische Herausforderungen. Das jüngste BMF-Schreiben vom 23.06.2023 gibt den Finanzämtern vor, dieses Instrument international nur zurückhaltend zu nutzen und sich stattdessen auf etablierte internationale Kooperationsmechanismen und gesetzliche Schätzungsvorschriften zu konzentrieren. Wenn eine tatsächliche Verständigung dennoch getroffen wird, muss sie zusätzlich von der (möglicherweise im Ausland ansässigen) Konzernspitze unterzeichnet werden. Unabhängig davon ist zu beachten, dass eine solche Verständigung nur die deutsche Finanzverwaltung bindet. Für umfassende Sicherheit bei grenzüberschreitenden Fällen, insbesondere auch bei Verrechnungspreisfällen, sind bi- oder multilaterale Absprachen zwischen den beteiligten Finanzverwaltungen zu bevorzugen (sog. Multilateral Agreement Procedure).

Fazit

Die Einspruchsstatistik der letzten fünf Jahre zeigt eine beeindruckende Erfolgsquote von 64,23%. Ein nicht zu unterschätzender Faktor für die volle Stattgabe dürfte die „tatsächliche Verständigung“ sein. Losgelöst vom Kontext des Einspruchsverfahrens dürfte die “tatsächliche Verständigung” auch nach der Modernisierung des Betriebsprüfungsverfahrens weiter an Bedeutung gewinnen, insbesondere angesichts des gestiegenen Compliance-Aufwands und der verschärften Mitwirkungspflichten. Im grenzüberschreitenden Kontext stößt sie allerdings an ihre Grenzen. Das jüngste BMF-Schreiben signalisiert klar, dass die verschärften Mitwirkungspflichten nicht durch die “tatsächliche Verständigung” aufgeweicht werden sollen: Kommt der Steuerpflichtige diesen Pflichten nicht nach und bleibt der Sachverhalt unklar, ist die Finanzverwaltung gehalten, zu Lasten des Steuerpflichtigen zu schätzen. Es bleibt dann letztlich nur der Weg zu den Gerichten.

Daher sollte bei jeder konfliktträchtigen Auseinandersetzung mit dem Finanzamt weiterhin das Ziel sein, durch eine strukturierte Verfahrensführung eine einvernehmliche Lösung zu erzielen. Es sollten alle Parameter berücksichtigt werden, sowohl aus der Kooperationsphase als auch von der Anfangsphase bis zum Höhepunkt des Steuerstreits.